導入した決済端末が「入金サイクルが遅い」「手数料が思ったより高い」「使えない決済方法がある」といった問題で、お客様や経営に悪影響を与えることを心配されていませんか?

ストアーズ決済のデメリットについて詳しく知らずに導入を検討し、「思っていたサービスと違った」と後悔したくありませんよね。

キャッシュレス決済の導入は売上アップに繋がる一方で、事前にリスクを把握しておかないと、想定外のコストや運用上の問題に直面する可能性があります。

この記事を読むことで、ストアーズ決済の具体的なデメリットと、それぞれの対策方法を理解できます。

さらに他社サービスとの比較ポイントも分かるため、自社に最適な決済サービスを選択する判断材料が得られるでしょう。

今回は、ストアーズ決済のデメリットと導入前に知っておくべき注意点について詳しく解説します。

\ネットショップと実店舗を一元管理!/

※STORES連携で売上アップを実現

ストアーズ決済のデメリットとは?導入前に知るべき注意点3つ

ストアーズ決済の導入を検討している事業者の方にとって、事前にデメリットを把握しておくことは重要です。

実際の利用者からの口コミや評判を調査した結果、以下の点で不便を感じている声が多く見つかりました。

- レシートプリンター機能が内蔵されていない

- Android端末での電子マネー対応に制限がある

- 一部決済方法に対応していない

これらのデメリットを理解せずに導入すると、お客様に迷惑をかけたり、追加コストが発生したりする可能性があります。

事前にしっかりと確認してから導入を決めることをおすすめします。

レシートプリンター機能が内蔵されていない

ストアーズ決済の端末には、レシートを印刷する機能が付いていません。

これは「ペーパーレス決済サービス」として設計されているためです。

紙のレシートが必要な場合は、別途レシートプリンターを購入するか、代替手段を用意する必要があるでしょう。

対応方法としては、メールでの電子レシート送信、手書きの領収書発行、店舗のプリンターでの印刷などがあります。

Android端末での電子マネー対応に制限がある

ストアーズ決済をAndroid端末で利用する場合、電子マネー決済に対応できないという重大な制限があります。

対応機種も41種類と限られており、口コミでも「対応機種が少なすぎる」という声が多く見られました。

電子マネー決済を導入したい場合は、iPhoneやiPadでの利用が必須となるため、端末選びには注意が必要といえます。

一部決済方法に対応していない

ストアーズ決済では、楽天Edyなど一部の電子マネーに対応していません。

また、QRコード決済についても、PayPayなどの主要サービスには対応していますが、すべてのQRコード決済が使えるわけではないのです。

お客様が普段使っている決済方法が利用できない場合、売上機会を逃してしまう可能性もあるでしょう。

\ネットショップと実店舗を一元管理!/

※STORES連携で売上アップを実現

ストアーズ決済のデメリット|入金・振込手数料に関する注意点

ストアーズ決済の入金システムには、他の決済サービスと比べて不便な点がいくつかあります。

特に資金繰りを重視する小規模事業者にとって、翌日入金に対応していない、自動入金は月1回のみなどの制限は大きな負担となる可能性があるでしょう。

これらの制限により、他社サービスと比較して現金化までの時間が長くなったり、手数料負担が増えたりすることがあります。

事業の資金繰りを考慮して、導入前に入金条件をしっかりと確認しておくことが重要です。

翌日入金に対応していない入金サイクル

ストアーズ決済では、翌日入金サービスを提供していません。

手動入金の場合でも、振込依頼後2営業日以内の入金となるため、急な資金需要には対応しにくいでしょう。

競合のSquareや楽天ペイでは翌日入金に対応しているため、現金化の速さを重視する事業者には不向きかもしれません。

\初期費用&月額費用が無料!/

※アカウント作成から最短即日で利用開始

10万円未満の振込では手数料200円が発生

手動入金を選択した場合、売上合計が10万円未満だと200円の振込手数料がかかります。

小規模な店舗や売上が少ない時期には、この手数料が利益を圧迫する要因となり得ます。

10万円以上になるまで入金を待つか、自動入金に切り替えることで手数料を回避できますが、資金繰りに影響が出る可能性があります。

自動入金は月1回のみの制約

自動入金を選択すると振込手数料は無料になりますが、入金は月1回(翌月20日)のみとなります。

他社では月3〜6回の入金サイクルを提供しているところも多く、比較すると入金頻度が少ないといえるでしょう。

継続的な資金需要がある事業では、この制約が経営に影響を与える可能性もあります。

ストアーズ決済のデメリット|システム・操作面で気をつけるポイント

ストアーズ決済は操作の簡単さで評価されていますが、システム面ではいくつかの課題があります。

以下のような技術的な問題は日常的な店舗運営に直接影響を与える可能性があります。

特に忙しい時間帯に発生すると、お客様をお待たせしてしまうリスクもあるため、事前に対策を考えておくことが重要です。

Bluetooth接続時に通信エラーが発生することがある

ストアーズ決済は、スマートフォンやタブレットと決済端末をBluetoothで接続して利用します。

しかし、利用者の口コミでは「接続がうまくいかずお客様をお待たせした」「2回ほど決済できないトラブルがあった」という声が見られました。

通信環境や端末の状態により、決済処理が中断される可能性があるでしょう。

管理画面の機能が限定的

ストアーズ決済の管理画面は「シンプルで見やすい」と評価される一方で、「機能が少ない」「手数料を差し引いた後の金額が確認できない」といった不満も聞かれます。

詳細な売上分析や在庫管理機能を求める事業者には、物足りなく感じるかもしれません。

高度な管理機能が必要な場合は、別途POSシステムとの連携を検討する必要があるでしょう。

端末の故障・交換時の対応について

決済端末が故障した場合の対応にも注意が必要です。フリープランでは端末の故障交換が有償となるため、修理や交換費用が発生します。

また、利用者の口コミでは「2年で電源が入らなくなった」という事例も報告されており、長期利用時の耐久性に不安があるかもしれません。

\ネットショップと実店舗を一元管理!/

※STORES連携で売上アップを実現

ストアーズ決済のデメリット|事業形態・利用制限による問題点

ストアーズ決済には、事業の種類や取引形態によって利用できない場合があります。

導入前に自社の事業形態が制限に該当しないか、しっかりと確認しておく必要があるでしょう。

事業の性質によってはストアーズ決済が適さない場合もあります。

特にサービス業や高額商品を扱う事業者は、事前に利用規約を詳しく確認することをおすすめします。

回数券や継続的役務提供での決済が禁止

ストアーズ決済では「継続的役務に該当するサービス」での利用が禁止されています。

具体的には、エステサロンの回数券、学習塾の月謝、フィットネスクラブの年会費などの前払い決済は利用できません。

これらの事業を運営している場合は、サービス提供後の決済のみ可能となるため、事業モデルの見直しが必要になる可能性があるでしょう。

一部業種での審査が厳しい

ストアーズ決済の審査は業種によって厳しさが異なります。特に美容形成外科では分割払いが利用できないなど、医療関連業種には追加の制限がかかる場合があります。

また、リスクの高い業種については審査に時間がかかったり、承認されない可能性もあるため、申込前に対象業種を確認しておくことが重要です。

分割払い対応に制限がある

ストアーズ決済の分割払いは、VISAとMastercardのみの対応となっています。

JCBやAmerican Expressでは分割払いができないため、お客様によっては希望する支払い方法を選択できない場合があるでしょう。

また、前述の通り美容形成外科では分割払い自体が利用できないため、高額商品を扱う事業者は注意が必要です。

ストアーズ決済のデメリットを解決する方法とよくある質問

ここまで紹介したデメリットの多くは、適切な対策や準備により軽減できます。

また、事前に疑問点を解消しておくことで、導入後のトラブルを避けることも可能でしょう。

デメリットがあっても、それを上回るメリットがあるかどうかを総合的に判断して導入を検討しましょう。

デメリットを回避するための対策方法まとめ

・レシート問題→別途プリンター購入やメール送信で解決

・Android端末の制限→iPhone・iPad利用を検討

・入金サイクル問題→自動入金設定や10万円以上での振込申請により手数料を削減

・通信エラー対策→Wi-Fi環境の安定化や予備端末の準備

他の決済サービスとの比較検討ポイント

ここではストアーズ決済の代替案を検討する際におすすめの4つのサービスを紹介します。

手数料、入金サイクル、対応決済方法、審査の厳しさを比較して、自社の事業形態に最も適したサービスを選びましょう。

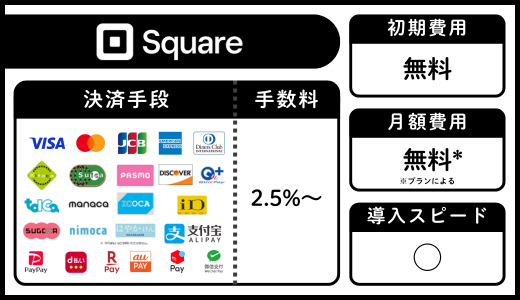

square(スクエア)

シンプルな料金体系(2.5%~)と使いやすいインターフェースが最大の強み。

初期費用が安く、個人事業主や小規模店舗でも導入しやすいうえに、POSレジ機能も充実しており、売上分析や在庫管理も可能です。

特にカフェ、美容室、小売店など、スタイリッシュで機能的なシステムを求める店舗におすすめです。

アプリの操作性が直感的で、デジタルに慣れていない経営者でも安心して利用できるでしょう。

\初期費用&月額費用が無料!/

※アカウント作成から最短即日で利用開始

スクエアの評判・口コミが気になる場合は、以下の記事が参考になります。

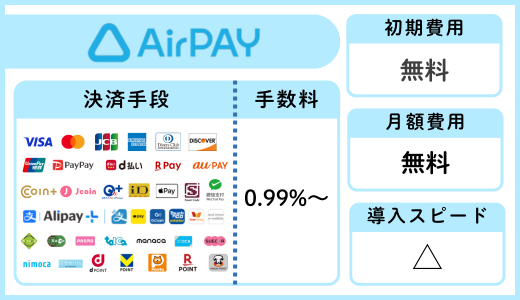

Airペイ

リクルートが提供するサービスで、対応決済手段の豊富さが特徴です。

クレジットカードはもちろん、電子マネーやQRコード決済まで幅広くカバーしており、ホットペッパーとの連携でポイント還元サービスも提供可能となります。

手数料は0.99%~と業界の中でも競争力があります。

飲食店、美容・理容室、エステサロンなど、既にリクルートのサービスを利用している店舗や、多様な決済手段を求める店舗に最適。

\月額・初期費用0円!/

※導入実績80万店舗突破の安心サービス

エアペイの評判・口コミが気になる場合は、以下の記事が参考になります。

楽天ペイ

楽天経済圏との連携が最大のメリットといえます。

楽天ポイントの付与・利用が可能で、楽天会員の集客効果が期待できます。

楽天市場での販売と実店舗を連携させたオムニチャネル戦略も構築可能。楽天のブランド力も活用できます。

楽天サービスを既に利用している事業者や、楽天ユーザーが多い地域の小売店、飲食店におすすめです。

\楽天ポイントが貯まる・使える!/

※楽天会員なら特典多数・お得に導入可能

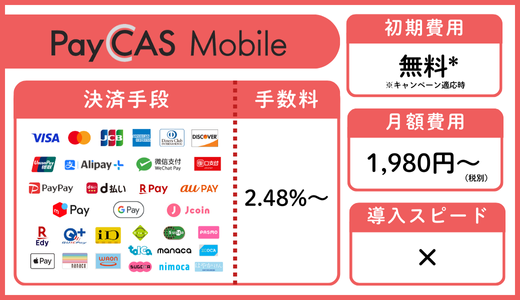

PayCAS Mobile(ペイキャスモバイル)

NTTデータが提供する法人向けソリューションで、高いセキュリティと安定性が特徴です。

大手企業や店舗数の多いチェーン店に対応した堅牢なシステムでカスタマイズ性が高く、既存のPOSシステムとの連携も柔軟に対応できます。

百貨店、大型専門店、チェーン店など、取引量が多く、システムの安定性とセキュリティを重視する企業におすすめです。

\モバイル特化型の次世代決済端末!/

※スマホ連携でどこでもスマート決済可能

ストアーズ決済のデメリットまとめ

ストアーズ決済のデメリットについて、導入前に知っておくべき重要なポイントを詳しく解説してきました。

主要な注意点を改めて整理すると以下の通りです。

デメリット

- レシートプリンター非内蔵

- Android端末での電子マネー制限

- 一部決済方法への非対応

- 翌日入金サービスなし

- 10万円未満の振込手数料発生

- 月1回の自動入金制約

- Bluetooth接続エラーのリスク

- 回数券決済の禁止

- 管理画面機能の限定性

これらのデメリットを理解することで、導入後のトラブルを避け、自社に最適な決済サービスを選択できるようになります。

まずは今回紹介した対策方法を参考に、あなたの事業形態に合った決済サービスを慎重に検討してみてください。

適切な準備と比較検討により、キャッシュレス決済導入を成功に導きましょう。

\ネットショップと実店舗を一元管理!/

※STORES連携で売上アップを実現

ストアーズ決済の評判・口コミが気になる場合は、以下の記事が参考になります。