キャッシュレス決済の普及が急速に進む中、店舗や個人事業主の皆さんは「クレジットカード端末機を導入したいけど、コストが心配…」と悩んでいませんか?

朗報です!現在は多くのサービスが初期費用0円でクレジットカード端末機を提供しています。

最新のキャンペーンや特別プランを活用すれば、初期投資なしでキャッシュレス対応を始められるのです。

この記事では、クレジットカード端末機を無料で導入できるおすすめサービス7選と、失敗しない選び方のポイントを徹底解説します。

売上アップと業務効率化を実現するための第一歩として、ぜひ参考にしてください。

| クレジットカード端末機を無料で導入できるおすすめサービスTOP3 | |

|---|---|

Square(スクエア) | 固定費ゼロで導入しやすい人気サービス! 初期費用を抑えて端末を購入可能 月額費用や解約費用も不要でリスクなし 最短翌日入金で個人事業主にも安心 |

stera pack(ステラパック) | 初期費用も月額費用もゼロ円! 信頼性の高いサービス基盤 クレカ・電子マネー・QR決済を1台で対応可能 レシートロール紙が無料なのでランニングコストも安心 |

AirPAY(エアペイ) | 導入コストゼロで始められる! 初期費用・月額費用・振込手数料が0円 クレカ・交通系IC・QR決済など71種類以上に対応 キャンペーン利用で端末代も実質無料 |

クレジットカード決済端末機(CAT端末)とは?

クレジットカード決済端末機(CAT端末)は、店舗でクレジットカードや電子マネー、QRコード決済などのキャッシュレス決済を処理するための装置です。

CAT端末の「CAT」は「Credit Authorization Terminal(クレジット認証端末)」の略称で、顧客のカード情報を読み取り、決済の承認処理を行う重要な役割を担っています。

無料導入が可能になった背景

従来、CAT端末の導入には数万円から十数万円の初期費用が必要でしたが、キャッシュレス決済の普及促進と競争激化により、現在では多くの決済サービス提供会社が無料導入プランを提供しています。

これは決済手数料による収益モデルが確立されたことに加え、端末の低価格化・汎用化が進んだためです。

店舗側は初期投資のリスクを負うことなく、キャッシュレス決済のメリットを享受できるようになったのです。

クレジットカード端末機を無料で導入できるサービス7選

早速、クレジットカード端末機を無料で導入できるサービスを紹介します。じっくり比較検討してみて、自分にあったサービスを選びましょう。

- ①Square Terminal – プリンタ内蔵のオールインワン無料端末

- ②stera pack – 初期費用・月額費用0円のSMBC×GMOサービス

- ③Airペイ – 振込手数料・月額固定費・初期費用0円の人気端末

- ④Alpha Note – 分割決済にも対応可能な多機能オールインワン無料端末

- ⑤STORES決済 – 拡張性抜群の無料クレジットカード端末機

- ⑥楽天ペイターミナル – 楽天経済圏と連携できる無料決済端末

- ⑦JMSおまかせサービス – 安全・安心の無料キャッシュレス決済端末

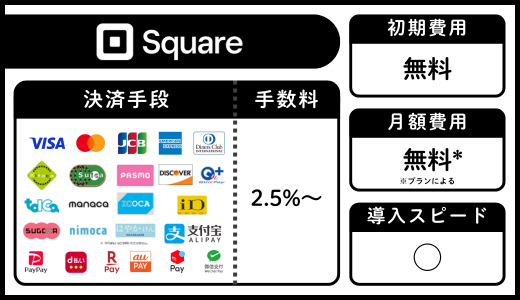

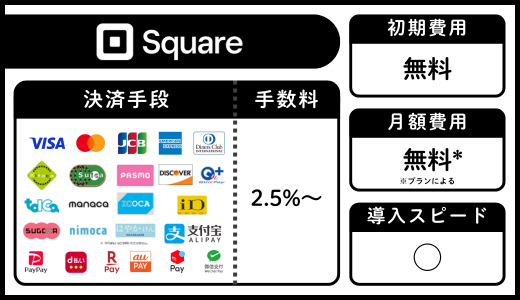

①Square Terminal – プリンタ内蔵のオールインワン無料端末

Square Terminal(スクエアターミナル)は、レシートプリンターが一体となったオールインワン型の決済端末です。スクエアはプランによって初期費用0円(無料)で利用できます。

- 月額固定費0円、振込手数料0円、解約費用0円

- 決済手数料は一律2.5%~(キャンペーン期間中は最大100万円分の決済手数料が無料)

- 最短翌日入金で個人事業主にもおすすめ

- クレジットカード、電子マネー、QRコード決済に対応

- 持ち運び可能でレジ横以外の座席・屋外・移動販売決済にも活用可能

- 開封後も30日以内なら返品OK

- 無料POSレジ機能も搭載

Square Terminalは1台で様々な支払い方法に対応しており、持ち運びが可能なため、テーブル決済や屋外決済にも適しています。飲食店や小売店、アパレルショップ、フィットネスクラブなど、様々な業種で利用されています。

個人事業主や小規模店舗にとって大きなメリットは、最短翌日入金という速さです。キャッシュフローを安定させたい方に特におすすめです。また、最近ではPayPayなど7種類のQRコード決済にも対応するようになり、より多くの顧客ニーズに応えられるようになりました。

スクエアの評判・口コミが気になる場合は、以下の記事が参考になります。

\初期費用&月額費用が無料!/

※アカウント作成から最短即日で利用開始

②stera pack – 初期費用・月額費用0円のSMBC×GMOサービス

stera pack(ステラパック)は、三井住友カード・GMO・VISAが提供する初期費用0円のオールインワン決済端末です。

- 初期費用0円、初年度の月額費用も0円

- 手数料は業界最安水準の1.98%~

- 30種類以上の決済手段に対応(クレジットカード、電子マネー、QRコードなど)

- レシートプリンター内蔵型で周辺機器が不要

- 毎日締め(2営業日後払い)の入金サイクルに対応

- 集客ツール(クーポン発行・スタンプカード機能など)も標準搭載

stera packの最大の魅力は、手数料率の低さと充実した決済オプションです。クレジットカードの決済手数料が1.98%~とかなり低く設定されているため、コスト削減効果が期待できます。

また、レシートプリンターが内蔵されているため、通常必要になる決済端末代金(3~5万円)やプリンター代(2~5万円)といった周辺機器費用も含めて初期0円で導入できる点が大きなメリットです。

さらに、電子サインにも対応しているため、紙の伝票管理も不要になります。多言語対応も充実しているため、インバウンド観光客の対応にも適しています。

ステラパックの評判・口コミが気になる場合は、以下の記事が参考になります。

\シンプル操作で誰でも簡単決済!/

※※低コストで始められる小規模店舗向け

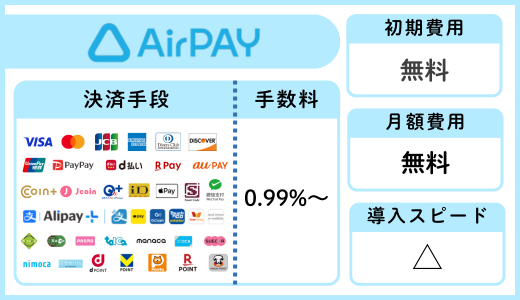

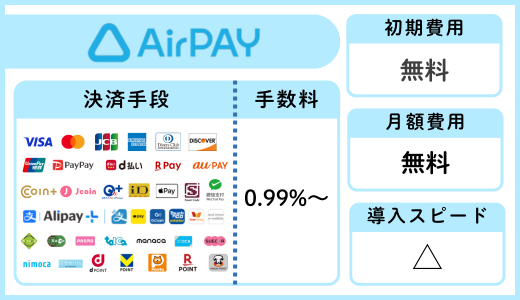

③Airペイ – 振込手数料・月額固定費・初期費用0円の人気端末

Airペイ(エアペイ)は、初期費用・月額固定費・振込手数料が全て0円で利用できる人気の決済端末です。

- 初期費用・月額固定費・振込手数料すべて0円

- 36種類以上の決済方法に対応

- 月に最大6回入金でキャッシュフロー安定

- 決済手数料は業界最安水準の2.48%~

- 現在キャンペーン中でiPadとカードリーダーの無償貸与あり

- 無料POSレジアプリ「Airレジ」と連携可能

Airペイの大きな強みは、月に最大6回という高頻度の入金サイクルです。小規模店舗や個人事業主にとって、キャッシュフローの安定は非常に重要です。Airペイならば資金繰りの心配が少なくなります。

また、カードリーダーは持ち運びが可能なため、テーブル決済や屋外決済、移動販売など様々なシーンで活用できます。無償貸与されるiPadに「Airレジ」アプリをインストールすれば、POSレジと決済を一体化させることも可能です。

現在キャンペーン中で、通常19,800円の端末が0円で提供されているため、キャッシュレス導入を検討している方は絶好のチャンスです。

エアペイの評判・口コミが気になる場合は、以下の記事が参考になります。

\月額・初期費用0円!/

※導入実績80万店舗突破の安心サービス

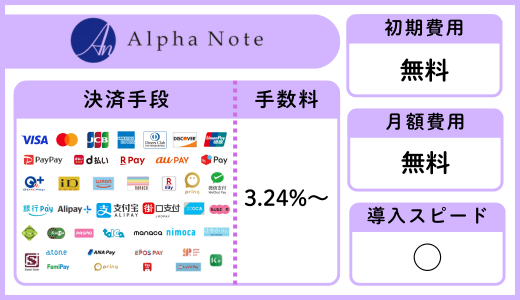

④Alpha Note – 分割決済にも対応可能な多機能オールインワン無料端末

Alpha Noteでは、分割決済や継続課金にも対応できるオールインワン決済端末「アルファポータブル」を提供しています。対象となる業種の場合、初期費用無料で導入可能です。

- クレジットカード・QRコード・電子マネーなど40種類以上に対応

- レシートプリンター内蔵でインボイス対応の領収書発行が可能

- 分割払い・継続課金(サブスク決済)に対応

- Wi-Fi・4G対応で屋外イベントや移動販売でも利用できる

- 独自の審査・サポート体制で、最短当日から導入可能

- スマレジとの連携で、売上や在庫管理も効率化

- 24時間の有人サポート体制で安心して利用できる

- 初期費用0円で導入できるケースあり

Alpha Noteを利用する最大のメリットは、分割払い・継続課金*に対応できることです。支払いが高額になりやすいクリニックをはじめ、回数券やジムの月額料金の支払いなど、幅広い業種で活用されています。

*オプションの利用が必要な場合があります。

また、決済端末の「アルファポータブル」は持ち運びに便利なコードレスタイプで、最大24時間の連続使用が可能な大容量バッテリーを搭載しています。4G回線にも対応しているため、屋外のイベントにも最適です。

導入前はもちろん、運用開始後も、専任の担当者から手厚いサポートが受けられるのも魅力のひとつです。これまでに40,000件以上の導入実績があるため、初めてクレジットカード決済を導入したい方も、不安なくスタートできます。

アルファノートの評判・口コミが気になる場合は、以下の記事が参考になります。

\中小企業に特化した決済端末!/

※資料請求が無料でできます

⑤STORES決済 – 拡張性抜群の無料クレジットカード端末機

STORES決済は、個人事業主から複数店舗経営者まで幅広く支持されている決済サービスです。

- 中小支援プランなら端末費用0円

- 業界最安水準の決済手数料1.98%~

- POSレジのベーシックプランが無料

- クレジットカード、電子マネー、QRコード決済など多様な支払い方法に対応

- 最短1~2営業日以内の入金サイクル

- ネットショップや予約システムとの連携が可能

STORES決済の最大の特徴は「拡張性」です。POSレジだけでなく、ネットショップや予約システム、モバイルオーダーなどとスムーズに連携できるため、オフラインとオンラインを繋いだ総合的な売上管理が可能になります。

また、入金方法の選択も可能で、最短1~2営業日以内の入金にも対応しているため、キャッシュフローの安定化にも役立ちます。セキュリティ面も充実しており、世界基準の認証方式に対応し、カード情報を端末に保存しないなどの不正対策も万全です。

管理画面の権限設定や入金予定額・履歴の一覧表示など、機能面も充実しているため、複数スタッフが在籍する店舗にもおすすめです。

\ネットショップと実店舗を一元管理!/

※STORES連携で売上アップを実現

⑥楽天ペイターミナル – 楽天経済圏と連携できる無料決済端末

楽天ペイターミナルは、楽天ポイントやRakuten Payとの連携に強みを持つ決済端末です。

- キャンペーン利用で端末費用・月額費用が0円

- 決済手数料は2.00%~(業界最安水準)

- 入金先が楽天銀行なら最短翌日入金

- レシートプリンター内蔵で周辺機器不要

- 楽天ポイントカードパートナーに加盟可能

- 交通系ICカード、電子マネー、QRコード決済に対応

楽天ペイターミナルは、楽天経済圏との連携が最大の魅力です。楽天ポイントカードパートナーに加盟すれば、顧客に楽天ポイントを付与できるようになり、楽天ユーザーの集客効果が期待できます。

また、入金先が楽天銀行の場合は最短翌日に入金されるため、資金繰りの安定にも貢献します。レシートプリンターが内蔵されているため、別途プリンターを用意する必要がなく、スムーズな会計が可能です。

現在実施中のキャンペーンを利用すれば、通常34,800円の端末費用が0円になるほか、2025年12月までの月額費用も0円になるため、初期費用を抑えて導入したい方におすすめです。

⑦JMSおまかせサービス – 安全・安心の無料キャッシュレス決済端末

JMSおまかせサービス Webプランは、店舗環境や利用シーンに合わせて端末を選べる柔軟なサービスです。

- 初期費用0円、月額費用0円

- 店舗環境に合わせて選べる端末(無料端末あり)

- 手数料率は業界最安水準の2.48%~

- 71種類もの決済ブランドに対応(インバウンド対応も可能)

- LTE通信機能付き端末でインターネット環境が不要な場所でも利用可能

- 充実したサポート体制(対面/電話)

JMSおまかせサービス Webプランの特徴は、店舗環境や利用シーンに合わせて端末が選べる点です。レジ横での利用、テーブルでの利用、店先での利用など、様々なシチュエーションに対応できます。

また、LTE通信機能がついた端末もあるため、インターネット環境がない店舗やWi-Fiの電波が不安定な場所でも使用可能です。71種類もの決済ブランドに対応しており、Alipay、WeChat Payなども扱えるため、インバウンド需要にも対応できます。

大手カード会社のJCB/三菱UFJニコス/UCカードの直接出資会社であるため、情報セキュリティや各種コンプライアンスにも高い信頼性があります。サポート体制も充実しており、加盟後も電話で問い合わせできるなど、安心して利用できる環境が整っています。

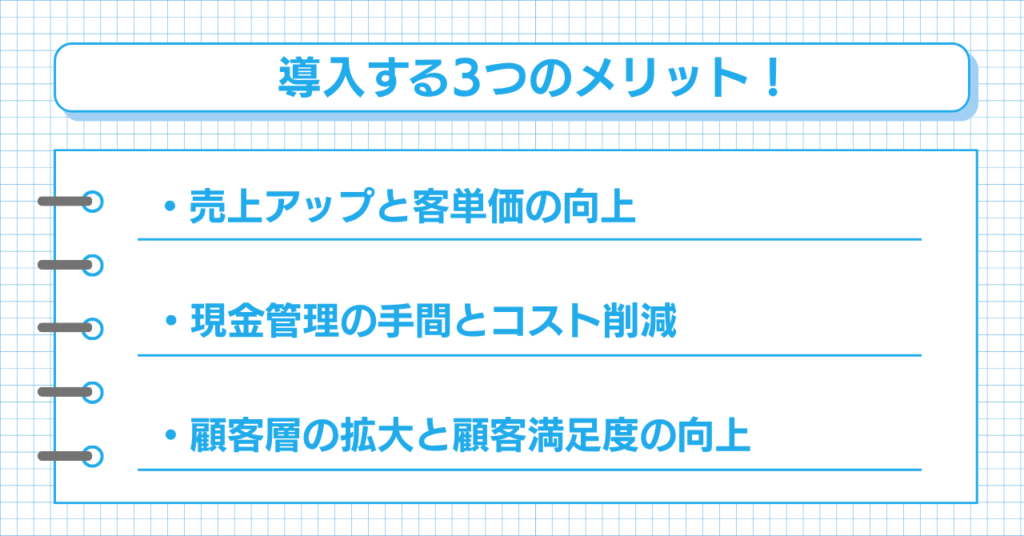

クレジットカード端末機を無料で導入する3つのメリット

クレジットカード端末機を無料で導入することは、特に小規模店舗や個人事業主にとって大きなメリットがあります。ここでは、クレジットカード端末機を無料で導入する主な3つのメリットについて詳しく解説します。

売上アップと客単価の向上

クレジットカード端末機の導入による最も直接的なメリットは、売上アップです。現金を持っていない顧客や、クレジットカードでの支払いを好む顧客も取り込めるようになるため、販売機会の損失を防ぐことができます。

また、電子マネーやQRコード決済にも対応することで、さらに幅広い顧客層を取り込むことができます。特に若年層は現金をあまり持ち歩かない傾向にあるため、これらの決済方法に対応することで新たな顧客の獲得につながります。

現金管理の手間とコスト削減

クレジットカード端末機を導入することで、現金管理に関わる様々な手間とコストを削減できます。

- レジ締め時間の短縮: 現金の計算ミスや釣り銭の確認作業が減少し、レジ締めの時間を大幅に短縮できます。調査によれば、平均して1日あたり30分程度の時間削減効果があるとされています。

- 現金トラブルの減少: 偽札や計算ミス、釣り銭不足などの現金トラブルが減ることで、店舗運営がスムーズになります。

- 防犯リスクの低減: 店舗内の現金保管量が減ることで、盗難のリスクも低減します。これにより、保険料の削減や精神的な安心感にもつながります。

- 入金作業の効率化: 銀行への現金入金作業が減少し、自動的に口座に売上が振り込まれるため、入金作業の手間が大幅に削減されます。

特に個人事業主や小規模店舗では、これらの現金管理業務に多くの時間とリソースを費やしています。クレジットカード端末機の導入により、こうした時間を本来の業務や顧客サービスの向上に振り向けることができます。

顧客層の拡大と顧客満足度の向上

クレジットカード端末機の導入は、顧客層の拡大と顧客満足度の向上にも大きく貢献します。

- インバウンド需要への対応: 2025年の大阪万博を控え、今後ますます増加が見込まれる訪日外国人観光客は、母国ではキャッシュレス決済が一般的な場合が多く、日本での現金払いに不便を感じています。クレジットカード端末機があれば、こうした外国人観光客も安心して買い物ができます。

- 若年層の取り込み: Z世代(1990年代後半〜2010年代前半生まれ)やミレニアル世代(1980年代前半〜1990年代中盤生まれ)は、キャッシュレス決済を好む傾向が強いです。こうした若年層の顧客を取り込むためには、クレジットカード端末機の導入が必須と言えます。

- リピート率の向上: 支払い手段が多様化することで、顧客の利便性が向上し、満足度アップやリピート率の向上につながります。実際、キャッシュレス決済対応店舗は非対応店舗に比べて顧客のリピート率が15%程度高いというデータもあります。

- ブランドイメージの向上: キャッシュレス対応は、店舗の「先進性」や「顧客志向」を示すサインとなり、ブランドイメージの向上にも一役買います。

クレジットカード端末機を無料で導入できるなら、これらのメリットをリスクなく享受することができます。特に初期投資に慎重になりがちな個人事業主や小規模店舗にとって、無料導入プランは大きなチャンスと言えるでしょう。

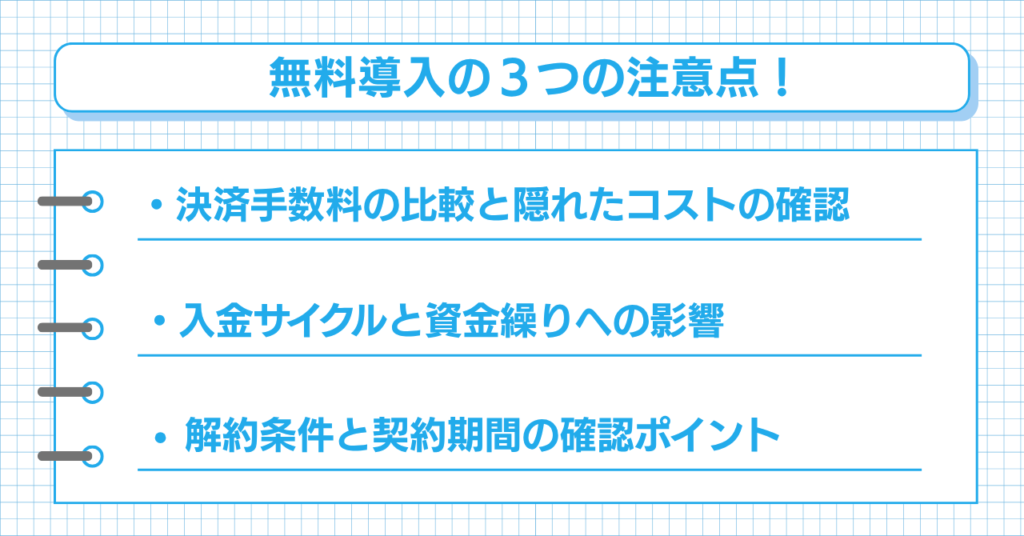

クレジットカード端末機を無料で導入時の3つの注意点

クレジットカード端末機を無料で導入する際には、いくつかの注意点があります。ここでは主に3つの重要なポイントについて詳しく解説し、後悔しない選択をするためのアドバイスをご紹介します。

- 決済手数料の比較と隠れたコストの確認

- 入金サイクルと資金繰りへの影響

- 解約条件と契約期間の確認ポイント

決済手数料の比較と隠れたコストの確認

クレジットカード端末機自体が無料でも、決済ごとに発生する手数料は店舗の収益に大きく影響します。

決済手数料の比較ポイント

- 決済手数料の相場: 一般的なクレジットカード決済の手数料相場は3.24%程度ですが、プランやサービスによって1.98%~3.74%と幅があります。

- 決済手段による違い: 同じサービスでも、クレジットカード、電子マネー、QRコード決済など決済手段によって手数料率が異なる場合があります。例えば、「stera pack」ではVisa/Mastercardは1.98%~ですが、JCB/American Expressなどは2.48%~と異なります。

- キャンペーン適用条件: 手数料割引キャンペーンがある場合も、適用条件や期間をしっかり確認しましょう。例えば、「Square」では最大100万円分の決済手数料が無料になるキャンペーンを実施していますが、上限があります。

隠れたコストに注意

- 入金手数料: 決済手数料とは別に、売上金の入金時に手数料がかかるサービスもあります。例えば「stera tap」では、三井住友銀行口座は無料ですが、その他の銀行口座では220円(税込)の振込手数料がかかります。

- 入金頻度による費用: 入金回数を増やすと追加料金がかかるサービスもあります。例えば「JMSおまかせサービス」では、月2回の入金は無料ですが、月6回にすると198円(税込)/振込毎の費用が発生します。

- 通信費・SIM代: モバイルタイプの端末で、SIMカードが内蔵されているものは、通信費が別途発生する場合があります。

初期費用だけに注目すると、見落としがちな継続的なコストが積み重なり、結果的に高コストになることも。特に小規模店舗では、売上に対する決済手数料の割合が経営を左右することもあるため、慎重に比較検討することが重要です。

入金サイクルと資金繰りへの影響

クレジットカード決済での売上金がいつ口座に入金されるかは、特に小規模事業者の資金繰りに大きく影響します。

入金サイクルの重要性

- 入金頻度の違い: サービスによって入金頻度は大きく異なります。「月2回」が一般的ですが、「Airペイ」は最大月6回、「stera pack」は毎日締め(2営業日後払い)と、頻度の高いサービスもあります。

- 入金スピードの差: 決済から入金までの日数も重要です。「Square」は最短翌日、「楽天ペイターミナル」は楽天銀行口座なら最短翌日入金ですが、他の銀行だと最短6日かかります。

- 金融機関による違い: 同じサービスでも入金先の金融機関によって入金スピードが異なる場合があります。例えば「みずほ銀行・三井住友銀行」口座への入金が早いサービスや、「楽天銀行」口座への入金が早いサービスなど様々です。

資金繰りへの影響を考慮する

- 運転資金への影響: 入金サイクルが長いと、その間の仕入れや人件費などの支払いに影響が出る可能性があります。特に開業初期や季節変動の大きい業種では注意が必要です。

- 複数決済手段の併用: 現金決済とクレジットカード決済のバランスを考慮し、資金繰りに支障が出ないよう計画することも大切です。

- 年間の資金計画: 閑散期や繁忙期によって売上比率が変わることも踏まえ、年間を通した資金計画を立てることをおすすめします。

特に個人事業主や開業したばかりの店舗では、日々の現金流入が運営に直結します。自店舗の営業サイクルや支払いスケジュールに合わせた入金サイクルのサービスを選ぶことが、スムーズな店舗運営につながります。

解約条件と契約期間の確認ポイント

「無料」を謳っているサービスでも、解約時に思わぬ費用が発生するケースがあります。契約前に必ず確認しておくべきポイントを解説します。

確認すべき契約条件

- 最低利用期間: 多くのサービスでは最低利用期間が設定されています。例えば、「JMSおまかせサービス」や「PayCAS Mobile」などでは、4年間の保証が付いていますが、4年未満での解約時には違約金が発生します。

- 違約金の計算方法: 違約金は「残りの契約期間×月額料金」で計算されるケースが多いですが、サービスによって計算方法は異なります。

- 端末返却条件: 無料貸与されている端末は、解約時に返却が必要な場合があります。返却しない場合や破損している場合は、追加料金が発生することも。

契約期間に関する優良サービスの例

- 縛りなしサービス: 「Square」は30日間返品OKで、解約費用も0円となっており、契約の縛りがほとんどありません。

- キャンペーン適用と解約条件: 「楽天ペイターミナル」はキャンペーンで端末費用・月額費用が0円になりますが、適用条件や最低利用期間などキャンペーン規約も確認が必要です。

- 返品/返金ポリシー: 「Square Terminal」は開封後も30日以内なら返品可能で、試用期間がある点が特徴的です。

特に初めてクレジットカード決済を導入する店舗では、想定と実際の利用状況に差が出ることもあります。解約条件が緩いサービスを選ぶことで、試験的な導入や将来的なサービス変更の際にも柔軟に対応できます。

その他3つの注意点としては以下が挙げられます:

- 審査の難易度と導入スピード: 業種や創業年数によって審査の難易度が異なります。一般的にモバイル決済端末は審査が早く、マルチ決済端末は時間がかかる傾向があります。

- 対応決済方法の確認: 自店舗の顧客層が良く使う決済方法に対応しているか確認しましょう。特に訪日外国人観光客が多い店舗では、Alipay、WeChat Payなどにも対応しているかがポイントです。

- トラブル時のサポート体制: 決済エラーなど問題が発生した際のサポート体制も重要です。電話サポート対応時間や、代替機の提供サービスなど、事前に確認しておきましょう。

無料の裏には様々な条件が隠れていることもあります。今すぐの導入コストだけでなく、長期的な視点で総合的にサービスを評価することが大切です。

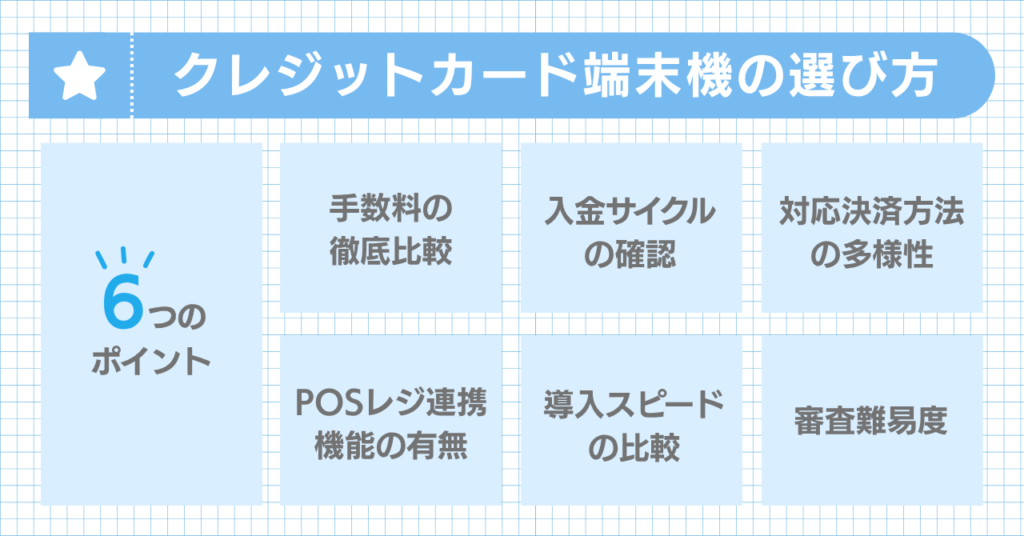

クレジットカード端末機が無料サービスの選び方

クレジットカード端末機の無料サービスを選ぶ際には、店舗の特性や業種、顧客層などを考慮して最適なものを選択することが重要です。ここでは、賢い選択をするための3つのポイントを詳しく解説します。

手数料率と入金サイクルを比較する

クレジットカード端末機の運用コストの中で最も大きいのが決済手数料です。また、入金サイクルは資金繰りに直結する重要な要素です。

手数料率の徹底比較

- 業種別の適正手数料: 利益率の低い業種(例:食品小売)では手数料率の低さが重要ですが、利益率の高い業種(例:美容サロン)では他の機能と総合的に判断しましょう。

- 決済方法ごとの手数料差: 同じサービスでも決済手段によって手数料率が異なります。例えば「楽天ペイターミナル」のスタンダードプランでは、楽天ペイは2.00%、Visa/Mastercardは2.20%、電子マネーは2.95%と差があります。

- 月間決済額によるプラン選択: 月間決済額が多い店舗は、月額固定費がかかっても手数料率の低いプランの方がトータルコストが抑えられる場合もあります。

入金サイクルの選定ポイント

- 入金頻度ランキング: 入金頻度が高いサービスを順に並べると、「stera pack(毎日締め)」「Square(最短翌日)」「STORES決済(最短翌々日)」となります。

- 資金繰りの特性に合わせる: 仕入れサイクルや家賃・給与などの固定費支払い日に合わせた入金サイクルを選ぶことで、資金ショートのリスクを減らせます。

- 入金手数料のバランス: 入金回数を増やすと追加手数料が発生するサービスもあるため、頻度と手数料のバランスを考慮しましょう。

例えば、月商100万円の店舗の場合、決済手数料が1%違うだけで年間12万円のコスト差になります。売上規模と手数料率、入金サイクルのバランスを総合的に判断することが重要です。

対応決済方法とPOSレジ連携機能をチェック

顧客の利便性と店舗運営の効率化の両面から、対応決済方法やPOSレジとの連携機能を確認することも重要です。

対応決済方法の多様性

- 主要決済方法の網羅性: 基本的なクレジットカード(Visa/Mastercard/JCB/American Express)だけでなく、電子マネー(交通系IC/iD/QUICPayなど)や、QRコード決済(PayPay/楽天ペイ/d払い/au PAYなど)にどれだけ対応しているかを確認しましょう。

- インバウンド対応: 訪日外国人観光客が多い店舗では、Alipay、WeChat Pay、銀聯(UnionPay)など海外の決済サービスに対応しているかが重要です。特に「JMSおまかせサービス」は71種類もの決済ブランドに対応しています。

- 顧客層に合わせた選択: 若年層が多い店舗ではQRコード決済、ビジネスパーソンが多い店舗では交通系ICカード、高額商品を扱う店舗ではクレジットカードの分割払い対応など、自店の顧客特性に合わせた選択が重要です。

POSレジ連携機能の重要性

- 二重入力の防止: POSレジと決済端末が連携していると、レジで打ち込んだ金額が自動的に決済端末に転送されるため、入力ミスや二度打ちが防止できます。

- 売上データの一元管理: 「Square」「Airペイ」「スマレジ・PAYGATE」などは、POS機能と決済機能が一体化しており、売上・在庫・顧客データを一元管理できます。

- 既存POSとの互換性: すでにPOSレジを導入している場合は、そのシステムとの互換性も重要なチェックポイントです。例えば「Alpha Note」はスマレジ、「STORES決済」は他社のPOSレジとの連携にも対応しています。

デジタル化が進む現代の店舗運営において、決済データと販売データの連携は業務効率化の鍵となります。特に複数スタッフが在籍する店舗では、この連携機能の有無が日々の運営の手間に大きく影響します。

導入スピードと審査難易度を確認する

急いでクレジットカード決済を導入したい場合や、新規開業で審査に不安がある場合は、導入スピードと審査難易度も重要な選定ポイントです。

導入スピードの比較

- 最短導入可能なサービス: 「stera tap(iPhone:最短15分)」「Square(最短15分)」「Airペイ タッチ(最短15分)」などのスマホアプリ型サービスが最も導入が早いです。

- 端末到着までの期間: 物理的な端末が必要な場合、審査通過後の発送期間も考慮する必要があります。「Square」は審査後数日、「JMSおまかせサービス」は約4〜6週間かかる場合もあります。

- イベント出店などの緊急対応: 急なイベント出店などでは「Alpha Note」のように、最短1日からレンタルできる端末が便利です。即日利用できるスマホアプリ型を先行導入し、後から本格的な端末を導入するという段階的アプローチも有効です。

審査難易度のポイント

- 業種による審査の違い: 一般的に飲食店や小売店は審査が通りやすい傾向がありますが、前払いが多い業種(旅行業、塾・スクールなど)や、成約まで時間がかかる業種は審査が厳しくなる傾向があります。

- 創業年数と審査: 創業間もない店舗は審査に通りにくい場合がありますが、「Square」や「Airペイ」などは比較的新規事業者にも審査が通りやすいと言われています。

- 審査書類の簡素さ: サービスによって必要書類が異なります。最低限の本人確認書類だけで済むサービスから、事業計画書や売上予測まで求められるサービスまで様々です。

特に新規開業や特殊な業種の場合は、事前に審査条件を確認し、通過しやすいサービスを選ぶことが重要です。また、複数のサービスに同時に申し込むことで、選択肢を広げる方法もあります。

その他のポイントとしては以下が重要です:

- 端末のタイプと使い勝手: 据え置き型、モバイル型、スマホ連携型など店舗の運用に合った端末タイプを選びましょう。持ち運びが必要な場合はバッテリー持続時間も要チェックです。

- サポート体制の充実度: トラブル時の対応時間や、サポート方法(電話/メール/チャットなど)、代替機の提供有無など、万が一の際のバックアップ体制も重要です。

無料導入を最大限に活かすためには、目先のコストだけでなく、これらの要素を総合的に判断し、自店舗のニーズに最も合ったサービスを選ぶことが成功への近道です。

クレジットカード端末機を無料で始める導入の流れと使い方

クレジットカード端末機を無料で導入するのは想像以上に簡単です。ここでは、申し込みから実際に利用するまでの流れと基本的な使い方、よくあるトラブルへの対処法を詳しく解説します。

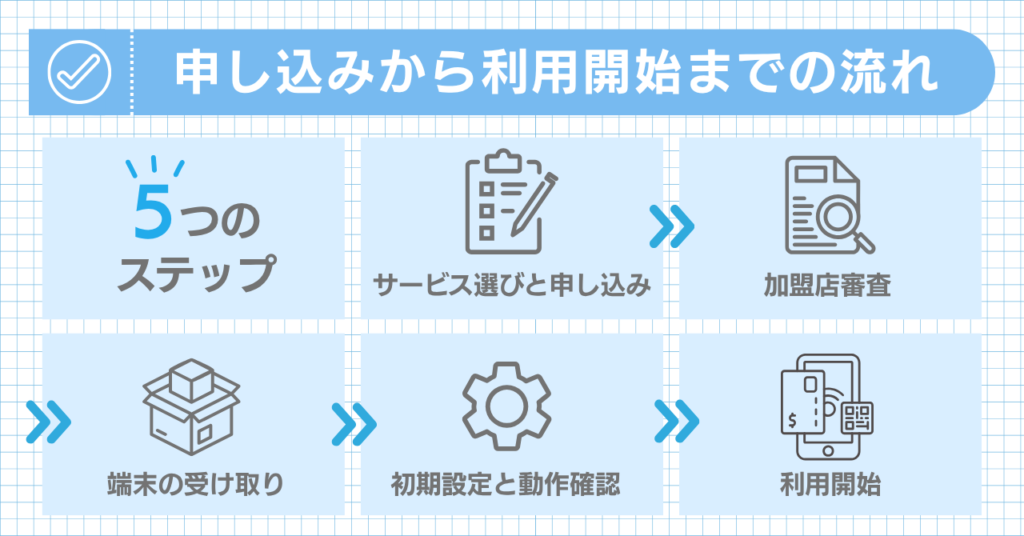

無料クレジットカード端末機の申し込みから利用開始までの5ステップ

クレジットカード端末機の導入は、以下の5つのステップで進めることができます。サービスによって多少の違いはありますが、基本的な流れは共通しています。

ステップ1:サービス選びと申し込み

- 自店舗に最適なサービスを選定: 前述のポイントを参考に、手数料率、入金サイクル、対応決済方法などを総合的に判断し、最適なサービスを選びましょう。

- オンライン申し込み: ほとんどのサービスはウェブサイトから24時間申し込み可能です。申し込みフォームに必要事項を入力します。

- 必要書類の準備: 一般的に必要な書類は以下の通りです。

- 本人確認書類(運転免許証、パスポートなど)

- 店舗確認書類(賃貸契約書、水道光熱費の請求書など)

- 法人の場合は登記簿謄本

- 営業許可証(飲食店、美容室など許可が必要な業種の場合)

\月額・初期費用0円!/

※導入実績80万店舗突破の安心サービス

ステップ2:加盟店審査

- 審査期間の目安: サービスによって大きく異なります。

- スマホアプリ型(Square、stera tap、Airペイタッチなど):最短15分〜数日

- モバイル型・据置型端末:数日〜数週間

- 審査基準のポイント: 事業の実在性、安定性、カード不正利用防止の観点から審査されます。創業間もない場合や前払い方式の業種は特に慎重に審査される傾向があります。

- 審査通過のコツ: 申し込み情報と提出書類の整合性を確認し、特に店舗所在地や事業内容の記載に誤りがないよう注意しましょう。また、審査中の連絡にはすぐに対応することも重要です。

ステップ3:端末の受け取り

- 端末の発送時期: 審査通過後、サービスによって発送までの期間が異なります。

- スマホアプリ型:審査通過後すぐに利用可能

- カードリーダー型(Square、Airペイなど):数日以内に発送

- オールインワン型(stera pack、JMSなど):1〜4週間程度

- 付属品の確認: 端末本体のほか、充電器、マニュアル、ロール紙(レシートプリンター内蔵の場合)などが同梱されているか確認しましょう。

- 端末受け取り後の登録: 一部のサービスでは、端末のシリアル番号などを登録する必要があります。

ステップ4:初期設定と動作確認

- 端末のセットアップ: 各サービスのマニュアルに従って初期設定を行います。

- Wi-Fi設定(オンライン決済用)

- アカウントとの紐付け

- 店舗情報の設定(レシートに表示される店舗名など)

- テスト決済の実施: 実際の運用前に、テスト決済を行って正常に動作するか確認することをおすすめします。多くのサービスではテストモードが用意されています。

- スタッフへの操作研修: 複数のスタッフが操作する場合は、基本的な操作方法や注意点などの研修を行いましょう。

ステップ5:利用開始

- 実運用の開始: すべての準備が整ったら、実際の決済で利用を開始します。初期はトラブルに備えて従来の決済方法も並行して準備しておくと安心です。

- 決済状況のモニタリング: 最初の数日間は特に注意深く決済状況を確認し、入金が正常に行われているか、決済手数料は想定通りか等をチェックしましょう。

- 顧客への告知: 店頭ポスターやSNSなどで、新たに対応開始した決済方法を顧客に告知することも重要です。多くのサービスでは、無料で利用できる決済ブランドのロゴステッカーなどを提供しています。

このようにステップを踏むことで、スムーズにクレジットカード端末機を導入し、活用することができます。特に無料で始められるサービスは、リスクを最小限に抑えながらキャッシュレス決済のメリットを享受できる絶好の機会です。

無料クレジットカード端末機の基本的な使い方

クレジットカード端末機の基本的な使い方は、サービスや端末のタイプによって若干異なりますが、一般的な流れは以下の通りです。

決済の基本ステップ

- 金額入力

- POSレジ連動型:レジで入力した金額が自動的に決済端末に表示されます。

- 単独型:端末の画面上で金額を手動入力します。

- 決済方法の選択

- 端末の画面上で、クレジットカード、電子マネー、QRコードなど決済方法を選択します。

- 最近の端末は自動判別機能があり、かざしたカードの種類に応じて適切な処理を行うものもあります。

- カード読み取り/QRコード表示

- クレジットカード:ICチップを挿入、または端末にかざします(タッチ決済)。

- 電子マネー:カードやスマートフォンを端末にかざします。

- QRコード決済:端末に表示されたQRコードを顧客のスマートフォンで読み取る、または顧客のスマートフォンに表示されたQRコードを端末で読み取ります。

- 認証処理

- 高額決済の場合は、署名や暗証番号の入力が必要になることがあります。

- タッチ決済は通常1万円以下なら認証不要です。

- 決済完了・レシート発行

- 決済が完了すると、端末の画面に表示されます。

- レシートプリンター内蔵型の端末は自動的にレシートを印刷します。

- スマホ連携型は、連携したプリンターでレシートを印刷したり、電子レシートをメールで送付したりできます。

端末タイプ別の操作ポイント

- オールインワン型(stera pack、Square Terminal、アルファポータブル、楽天ペイターミナルなど)

- タッチパネル操作で直感的に使用できます。

- バッテリー内蔵で持ち運び可能なものが多いですが、長時間使用する場合は充電状態に注意が必要です。

- カードリーダー型(Square リーダー、Airペイのカードリーダーなど)

- スマートフォンやタブレットと連携して使用します。

- Bluetooth接続のため、接続状態の確認が重要です。

- スマートフォン/タブレットのバッテリー残量にも注意が必要です。

- スマホアプリ型(stera tap、Squareスマホでタッチ決済、Airペイタッチなど)

- スマートフォン自体が決済端末になります。

- NFC機能を使用するため、スマートフォンの設定で有効化されているか確認が必要です。

- iPhone/Androidで操作方法が若干異なる場合があります。

決済後の管理

- 売上確認: 各サービスの管理画面やアプリから売上状況をリアルタイムで確認できます。

- 入金管理: 入金予定額や入金履歴も管理画面で確認可能です。

- 返金処理: 商品返品時などの返金処理も管理画面から行えますが、サービスによって返金可能期間や手数料が異なります。

- 決済データの活用: 多くのサービスは売上データの分析機能を提供しており、時間帯別売上や商品別売上などのレポートを確認できます。

基本的な使い方を理解しておくことで、実際の運用がスムーズになります。また、スタッフへの教育も効率的に行えるようになるでしょう。

まとめ:無料から始めるクレジットカード端末機でキャッシュレス決済を導入しよう

キャッシュレス決済が急速に普及する現代、クレジットカード端末機の導入は店舗経営において重要な選択肢となっています。本記事ではクレジットカード端末機を無料で導入できるおすすめサービスや選び方、導入手順について詳しく解説してきました。

クレジットカード端末機の無料導入は、キャッシュレス社会に対応するための第一歩として最適な選択肢です。初期費用の心配なく、最新の決済テクノロジーを取り入れることで、店舗運営の効率化と売上向上を同時に達成できます。

各サービスの特徴や強みを理解し、自店舗のニーズに最も合ったものを選ぶことで、キャッシュレス決済導入の効果を最大限に引き出すことができるでしょう。この記事が、皆さんのクレジットカード端末機選びの一助となれば幸いです。

今すぐ、無料から始めるクレジットカード端末機で、あなたの店舗のキャッシュレス対応を始めてみませんか?

コメント

コメント一覧 (1件)

[…] 関連記事:クレジットカード端末機が無料のサービス […]